ふるさと納税 住宅ローン控除 併用の場合、限度額の計算方法解説

ふるさと納税と住宅ローン控除の併用は可能?

ふるさと納税は所得税、住民税を控除してもらうことで実質2,000円となる制度です。また、住宅ローン控除も同様に所得税、住民税から控除を受けられる制度。その為、住宅ローン控除を受け取っている人はふるさと納税の控除が受けられるのか?といった疑問が生まれてきます。その答えは、『ふるさと納税』と『住宅ローン控除』は併用する事が可能です。

ふるさと納税は所得税、住民税を控除してもらうことで実質2,000円となる制度です。また、住宅ローン控除も同様に所得税、住民税から控除を受けられる制度。その為、住宅ローン控除を受け取っている人はふるさと納税の控除が受けられるのか?といった疑問が生まれてきます。その答えは、『ふるさと納税』と『住宅ローン控除』は併用する事が可能です。

しかし、住宅ローン控除を併用すると自己負担が増えるケースがあります。それは、住宅ローン控除が所得税だけでは足りず、そして、住民税が控除上限もしくはそれに近くになっている人です。住宅ローン控除とふるさと納税は併用することが可能ですが、住宅ローン控除で所得税額が0円になる人は、ふるさと納税を行うことで自己負担額が増える可能性があるため要注意です。その場合、しっかりとシュミレーションを行い寄付を行うことをお勧めします。

その為にはまず、住宅ローン控除、そしてふるさと納税の減税の仕組みを知ることが大切です。

住宅ローン控除とは

住宅ローン控除といった表現がよく行われていますが、「住宅借入金等特別控除」というのが正式だそうです。読んで字のごとく住宅ローンを活用してマイホームを購入した場合、毎年支払う税金(所得税や住民税)から控除してくれるといった制度です。大雑把に言うと、住宅ローンで借入を行い年末のローン残高に応じて1%が所得税や住民税から還付される仕組みです。

住宅ローン控除は最大10年間適用され、毎年控除される上限額が設定されています。この上限額は下記のような条件で変わります。尚、平成26年4月からの消費税率の引上げにあわせて下記の通り上限額が変更されています。

1年の最大控除額40万円(年末ローン残高が4000万円以上の場合)

◎『認定長期優良住宅』『認定低炭素住宅』

耐震性・耐久性・省エネなどの条件をクリアした住宅の事

1年の最大控除額50万円(年末ローン残高が5000万円以上の場合)

◎住民税からの控除額上限

13.65万円/年(前年課税所得×7%)※床面積が50m2以上であること、借入金の償還期間が10年以上であることいった条件があります。

1年の最大控除額20万円(年末ローン残高が2000万円以上の場合)

◎『認定長期優良住宅』『認定低炭素住宅』

耐震性・耐久性・省エネなどの条件をクリアした住宅の事

1年の最大控除額30万円(年末ローン残高が3000万円以上の場合)

◎住民税からの控除額上限

9.75万円/年(前年課税所得×5%)※床面積が50m2以上であること、借入金の償還期間が10年以上であることいった条件があります。

住宅ローン控除は、所得税と住民税から税金控除が受けられる仕組みです。

計算の方法は、まず所得税から控除を行い、所得税で控除しきれていない金額を住民税から控除されます。しかし、住民税からの控除上限額は前年課税所得の7%or5%もしくは13万6500円のどちらか少ないほうとなります。その為、必ずしも年末ローン残高の1%もしくは、最大の控除額上限の金額が控除されるわけではないことを覚えておきましょう。

その他、住宅ローン控除を受けるために必要な諸条件があったります。詳しい情報は国土交通省の『すまい給付金』のページをご確認ください。

ふるさと納税の税金控除の仕組み、計算方法

ふるさと納税も所得税と住民税から控除を受けることができる仕組みです。

所得税、住民税のそれぞれの控除は下記の計算方法で行います。

所得税からの控除=(ふるさと納税額-2,000円)× 所得税の税率

※控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

住民税の控除には「基本分」と「特例分」の2種類ありその合計で決まります。

住民税からの控除【基本分】=(ふるさと納税額-2,000円)×10%

※控除の対象となるふるさと納税額は、総所得金額等の30%が上限

特例分には2パターンの計算方法があります。

住民税からの控除【特例分①】=(ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税の税率)

※住民税所得割額の2割を超えない場合

住民税からの控除【特例分②】=住民税額所得割×20%

※住民税所得割額の2割を超える場合

つまり計算方法は下記のパターンがあります。

所得税からの控除+住民税からの控除【基本分】+住民税からの控除【特例分①】

所得税からの控除+住民税からの控除【基本分】+住民税からの控除【特例分②】

詳しくは総務省のふるさと納税ポータルサイト『ふるさと納税のしくみ』をご覧ください。

住宅ローン控除とふるさと納税で自己負担が増えるケース

住宅ローン控除とふるさと納税を併用して自己負担が増える人というのは、具体的には、住宅ローン控除が住民税の上限に達している人です。住宅ローンは前述の通り、所得税から控除額を差し引き、その後残りの部分を住民税から控除する形となります。住民税には上限額が下記の通り設けられています。

住宅ローン控除額上限【平成26年4月~平成33年12月】

◎住民税からの控除額上限・・・・13.65万円もしくは前年課税所得×7%のどちらか少ない方

住宅ローン控除額上限【~平成26年3月】

◎住民税からの控除額上限・・・・9.75万円もしくは前年課税所得×5%のどちらか少ない方

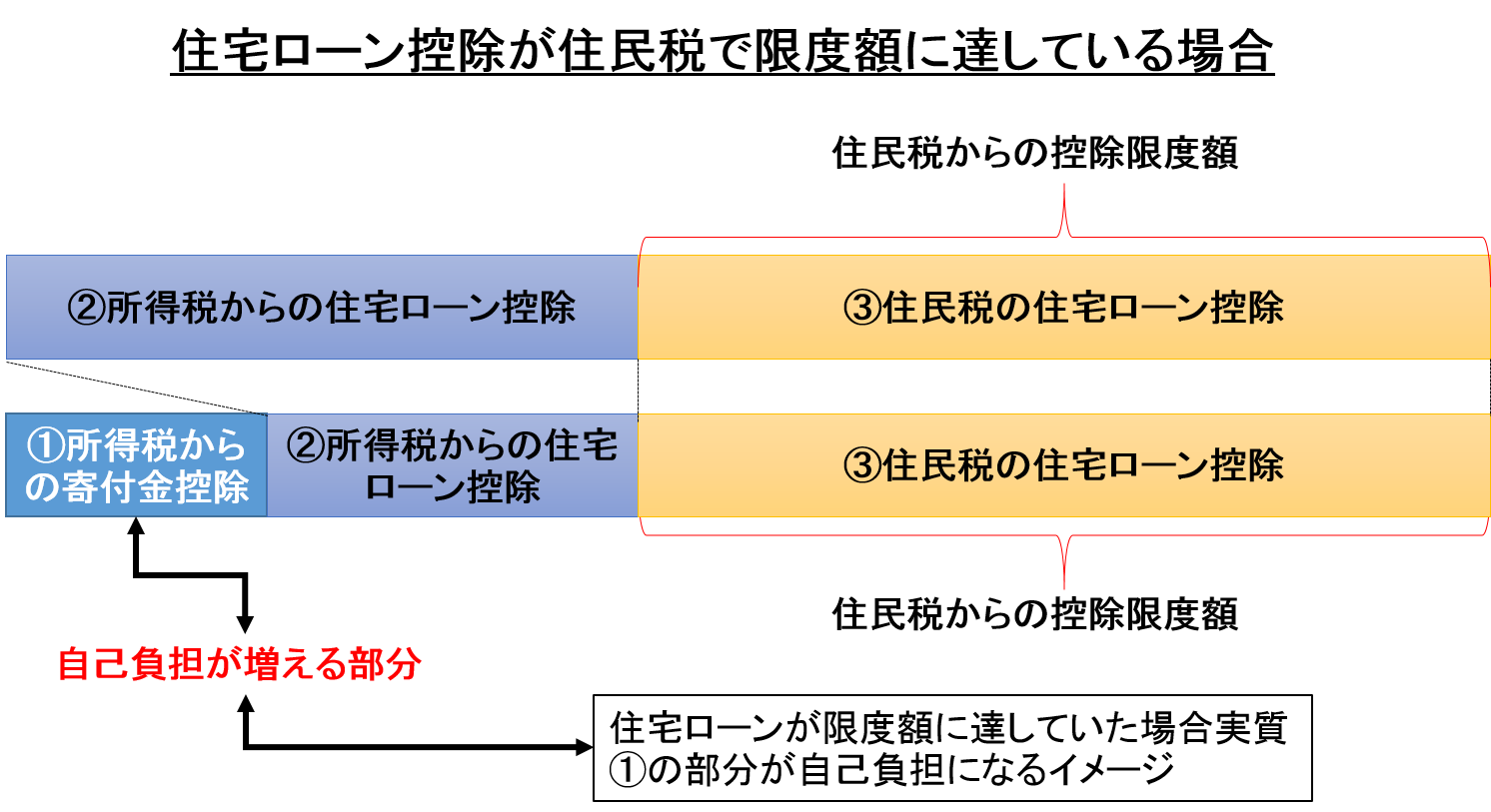

なぜ、住宅ローン控除が住民税が上限に達しているとふるさと納税で自己負担が増えるのかはその計算の手順を見ることでわかります。

①.所得税から寄附金控除の所得税分を差し引く

②.所得税から住宅ローン控除の所得税分を差し引く

③.住民税から残りの住宅ローン控除の住民税から差し引く

④.住民税から寄附金控除の住民税分を差し引く

①の寄付金控除により、②の部分の金額枠が減っているため、③の部分が増えることになりますが限度額が設定されているため、住宅ローン控除のみで住民税が上限に達していた場合、①の部分だけ実質自己負担が増えることになります。文章だけだとわかりにくいので図にしてみるとわかりやすいです。

気になるのはいったいどの程度増えるのかですが、実質自己負担が増えるのは③の住民税の住宅ローン控除が上限に達していた場合でみると、①の所得税からの寄付金額分が負担が増えるイメージになります。

この計算方法は、上記『所得税からの控除』をご覧ください。

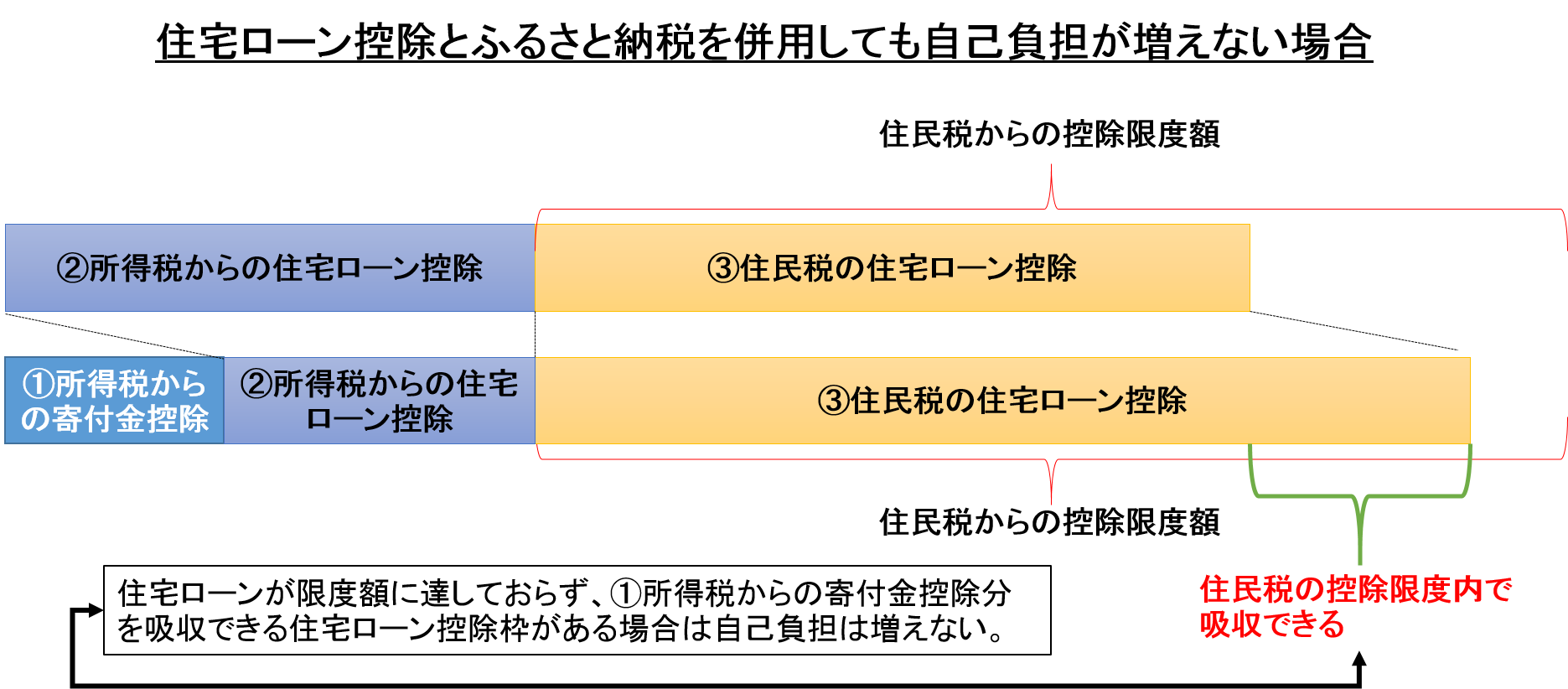

住宅ローン控除とふるさと納税で自己負担が増えないケース

住宅ローン控除とふるさと納税を併用しても自己負担が増えないケースがあります。それは、住民税が控除限度額に達しておらず、かつ限度額までの余力が、所得税からの寄付金控除額を超えない場合です。その場合は下記のようなイメージになります。

また、確定申告をしなくてよい方でワンストップ特例制度を利用している場合は、全額住民税から差し引かれるため、住宅ローン控除における住民税の控除額上限に達していても自己負担が増えなくなります。